从央行《2019城镇家庭资产负债调查》看楼市前景

2020-04-27 16:52:00来源:中国房地产网

2020年4月24日,央行发布《2019年,存在大量难以调查的“隐匿”财富,这些显然不是央行本次调查能够反映出的。相较而言,中低收入家庭往往所有财产都“摆在桌面上”,无外乎房产、存款等,而收藏类、代持、合伙类权益资产非常少。

(3)近20年来,移民和海外投资兴起。处于各种原因,高收入阶层全球配置资产的比例非常高,赴欧洲、北美(特别是加拿大)、澳大利亚、新西兰、南亚乃至世界各国购置了大量不动产。这部分海外资产是难于统计的,很多被刻意保密。而中低收入家庭显然没有这部分资产。

可见,此次调查对高收入家庭资产水平反映必然是不足的,而调查的低收入地区、家庭样本量(权重)却偏少。结果造成:(1)富裕家庭资产水平难以准确衡量;(2)相对“贫穷”地区、家庭调查样本不足、权重被低估——因为,如果调查样本符合不同收入阶段家庭数量分布,处于平均线下的家庭可能更多。因此,我国城镇居民家庭资产的实际贫富差距应该更大!而居民资产贫富差距不断拉大会对房地产市场产生深远影响。

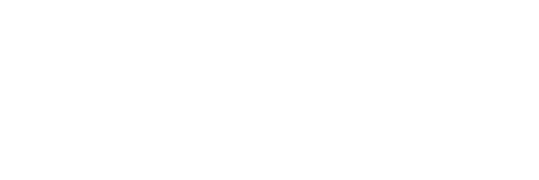

图1 调查省市居民家庭平均资产分布图

(图表引自:《2019年中国城镇居民家庭资产负债情况调查》)

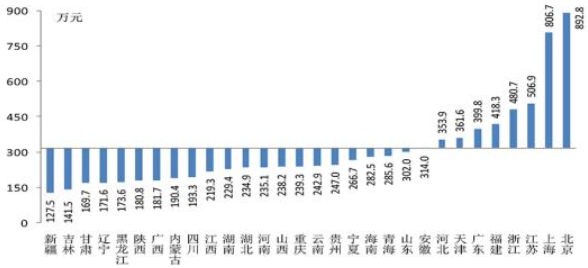

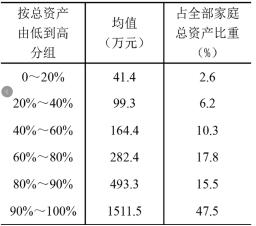

第三,不考虑前述调查样本的统计偏误问题。调查显示,将家庭总资产由低到高分为六组,最低20%家庭所拥有的资产仅占全部样本家庭资产的2.6%,资产较高的40%家庭占有80%以上财富,资产最高20%家庭占有63.0%的资产,最高10%家庭的总资产占比达到47.5%。由此推算,中国城镇居民家庭资产量的基尼系数约是0.51,属于国际标准的“差距较大”(图2中,A/(A+B)。B的面积等于家庭户数—资产占有量曲线的函数求0到1的积分)。

注意,这才仅是城镇居民,不包括农村居民;而且,由于中国多数城镇家庭处于名义上的“高资产(房子)、低收入”状态——许多家庭房子自己住着,所谓资产只是一个数字,资产量和生活水平是脱钩的,收入的分化程度必然比“资产”分化程度更严重。据此估计,中国目前基尼系数必然超过0.5,大概率超过0.6,处于国际标准中的“差距悬殊”阶段。

图2中国城镇居民家庭户均资产“基尼系数”估算图

表1中国城镇居民家庭总资产分布情况

(图表引自:《2019年中国城镇居民家庭资产负债情况调查》)

二、居民资产流动性很差,买房投资风险加大,调控政策面临两难

调查显示,我国城镇居民家庭总资产中,住房家商铺占70%;其他资产占30%,其中约10%是汽车、家具、家电等实物资产,20.4%为现金、存款、证券、基金等金融资产,无风险金融资产(多数为存款)更受欢迎。对比来看,美国居民家庭房产占家庭总财富的比重约为30%,金融资产占比接近70%。可见,我国居民资产流动性很差,多数财富“沉淀”为难以变现的固定资产,存在流动性风险,转化为消费的难度很大。由此可以得出下列两点推论:

第一,买房投资陷入流动性危机的风险正在加剧

首先,从宏观经济风险看,以往有一种流行说法是“经济越差、房价越涨”,这是一种错误观点,其主要逻辑在于:①经济不好,刺激经济的货币政策导致货币供应量加大,而由于其他投资可能都不赚钱,所以热钱会大量涌入房地产市场,此时房价上升是一种货币现象;②经济不好可能导致以往投资性、投机性需求断供,损害银行安全,为了金融稳定,政府会采取救市措施;特别是政府需要扩大投资、降低税收,也需要通过卖地获得收入,因此也会采取救市措施,此时房价上升是一种政策现象。

当前,这种旧思维正在动摇,甚至可能不再适用:

①由于新冠疫情,内需外需遭受双重打击,一季度经济出现改革开放以来首次同比负增长(这里还有过年消费带来的缓冲,加之外贸受影响比现在小,否则下滑可能更大),许多企业正在裁员降薪,特别是经济外向型的传统发达地区,遭受的冲击更大,这一影响的程度、持续的时间是前所未有的,不能和之前任何时期相比。所谓刚需阶层可能连工作都保不住,月收入降低一半,还有能力和意愿投资买房么?据我调研,连很多租房者都开始降低居住标准、整租变合租了。

同时,经济外向型地区输入性疫情防控压力大,可能长期处于疫情防控的常态,限制人口流动必然造成城市新就业人口“刚需”的流失。因此,从刚需支撑来看,房价上涨是没有逻辑的。

②要理解国家宏观经济政策的优先级。中国最核心的宏观经济目标是就业,是防止失业潮,是确保社会稳定。目前最紧要的是千方百计启动内需,让外需卖不动的东西能够消化掉、企业员工能发工资、能去再次消费、从而使得经济能循环起来。从调查公布的数据看,目前43.4%的家庭有住房贷款,56.5%的家庭有负债,房贷平均占家庭总负债的75.9%,房贷负债是抑制居民消费的一项沉重负担。而调查同时显示,高收入家庭的负债参与率更高(越愿意负债)。可见,无负债的43.5%的家庭可能多数消费意识传统、且不是“有钱人”,消费能力也不高。

目前,买房到底是抑制还是促进消费已经成为一项“哲学命题”。以往,买房后大肆装修、采购新家电确实可以带动消费。但是,当前经济、居民收入下行压力加大,居民买房后“把旧家具、旧家电搬过去用用,然后三年五载不买新衣服、不下馆子”的可能性更大——买房的消费“刺激作用”可能低于省吃俭用的“挤出效应”,且又造成大量财富沉淀、难以参与经济循环(购房款转化为卖房者的存款有准备金、转化为工资后还有储蓄)。因此,在理论上、感知上说服决策者出台政策刺激房地产市场,从而启动消费、稳定就业是困难的——决策者更希望居民、特别是富人去消费而不是买房(能否实现先不讨论)。

③从控制经济风险角度讲。房子具有“买涨不买跌”的特性,要放开政策让人们买房,就得允许房价有较明显的上升。如果放开限购、限贷政策,并且放宽销售限价,允许投资性、改善性需求入市(疫情期间,许多家庭确实有改善住房条件、增大居住空间的意图),势必造成购房者“追涨”,前期好不容易降下去的居民杠杆率再次提高。在经济下行压力整体较大的背景下,无疑会给未来经济风险埋下伏笔。

综上,“房住不炒”、“不把房地产作为短期经济刺激手段”言犹在耳,房地产调控已不是一个单纯的“经济命题”,加之宏观经济风险加大,短期内直接放松房地产调控的可能性非常低。可以看到,近期10个城市放松调控一日游(“抑制政策现象型房价上涨”),深圳也在严查违规贷款流入楼市(“抑制货币现象型房价上涨”),也就意味着投资性、改善性需求难以大规模入市。朝令夕改背后,是地方短期目标和顶层长远考虑的碰撞。而若不大举放开政策,在刚需、改善性、投资性需求都难以入市的条件下,房价大规模上涨是没有逻辑的。

其次,从地方政府的“潜意图”来看。据调查数据,30%的家庭拥有两套房产,10%的家庭拥有三套及以上数量的房产,96%的家庭都有房产,我们且不论这一调查是否具有现实性、科学性(把父母子女算在一起,北京常住人口有一套外地住房是否算有住房)。单从数据看,我国居民家庭住房自有率已经很高,而这对于地方政府和开发商都是不利的,可能促使房产流动性进一步冻结:地方政府希望的是卖地、盖新楼,如果大家都去二手房市场买房,地方政府除了收点契税、印花税基本没什么收入。开发商更希望购房者选择新房而非二手房。当此经济压力陡增时期,地方政府、开发商心理最大的算盘其实是“冻结二手房市场、放开新房市场”。因此,即便后期会救市,也可能会出台“新房不限购、新区不限购、新人才不限购,二手房仍限购”的类似措施,即显得具有正当性,又有利于维持地价。在这样的导向下,买房投资面对的流动性政策风险也在加大,“有价无市”的变现压力隐现。

第二,我国居民金融类资产中,更偏好低风险金融资产。这有四个主要原因:一是传统观念影响,风险投资意识不足;二是反映出当代城市人群生活成本大幅度上升,确实攒不到钱,很多年轻人抱怨父母工薪阶层在那个时代可以买车买房,自己月入上万却月光、啃老。三是由于社会保障不到位、特别是近年经济下行压力加大,企业生存压力大,就业形势严峻,居民攒的钱越来越不愿做长期投资,而更偏爱灵活存取的、中低风险的金融资产,以备不时之需;此外,很大一部分原因在于很多资产管理机构经营水平低、信誉差、管理能力不足,造成的行业声誉下降(如中行原油宝事件)。由此造成居民对高风险、(可能)高收益的投资接受度较低。

但是,这样就造成居民金融资产收益率普遍跑不赢通货膨胀,金融资产抗风险能力脆弱。特别是经济承压期,宽松的货币政策导致货币贬值(事实上我国M2已经达到GDP的约2倍),会伤害到更多家庭、特别是中低收入家庭的资产,进一步打击消费——这也是为何降息需要谨慎,而给居民“发放消费券”是一种更好的方法。但是,为了跑赢通胀,许多居民还是抱着传统意识把钱投到看起来最“安全”的房产中,又面临着前述流动性风险,属于“明知不可为而为之”(近期,比特币大涨实际上也有全球投资品普遍表现不佳、投资渠道受阻的原因,短期炒作成分大,需提防风险。)。

综上分析,观点如下:

第一,中国宏观统计指标,如经济增速、居民平均收入、固定资产投资增速、PMI等指标的表征意义、代表性已越来越差、与现实脱节严重,宏观决策需要地方“统计偏误陷阱”。而由于财富分化加剧,位于平均线下的人群越来越多,困难时期,一旦出现社会问题,涉及人群数量可能会“指数型”增长,需给予广大的中低收入者特殊关注和照顾。

第二,由于居民贫富差距很大,经济下行压力加大期间,中低收入者资产抵御风险能力较弱,富者愈富、穷者愈穷的“马太效应”可能愈发显著。在房地产市场总体供求缺口缩小、居民家庭自有住房比例已经较高的背景下,结合人口周期看,未来刚需已毫无争议的处于萎缩趋势中,很多城市房产可能供过于求,继续增加土地供应隐患加大。另一方面,即便疫情结束、大城市人口流入,如果不放开政策、允许改善性和投资性需求入市,市场的长远支撑力也是不足的。从长期看,为了防止房价硬着陆,取消限购等政策是必然趋势。

未来,改善性需求已经是市场主力,房企依靠增量扩张、土地权力垄断盈利的阶段已经过去,城市更新、收缩发展、塑造精品才是“王道”。

第三,短期内,我不建议国内投资者高杠杆、重资产进行房产投资。简言之,这笔钱没赚到不可惜,套牢的概率更大,去做其他投资可能更好;应采取多种措施鼓励有钱人想消费(而不是买房)、敢消费、把消费留在国内,这对于稳定社会至关重要,而对于富裕阶层也是有利的——如果经济形势不好,大家都不消费,就会陷入经济衰退的恶性循坏,亚当斯密的理性经济人和“看不见的手”理论就会失效。

第四,为了保障市场平稳运行,房地产调控政策应在不把市场搞“火”的尺度内把市场放活,可能有三方面间接政策:一是区域和产业政策;二是城市人才和落户政策;三是健康的刚需扶持政策(如首套房首付降低、利率优惠),但放开刚需也需慎之又慎,房价再涨这部分刚需会加速萎缩(有欲望、无能力)。而短期来看,限购、限贷、限价等措施大规模、彻底取消的可能性不大。

第五,当前经济政策面对的“两难”局面和复杂性更高。货币政策面临来自国际国内多方压力,不再展开。财政政策方面,增加政府投资、政府购买拉动经济需要财政收入作为保障。在制造业实体经济承压、减税降费的背景下,多数地方财政对卖地收入的依赖度达到60%。所谓“新基建”多数难以高价卖地、自己造血,投资回收期很长,钱从哪里来,地从哪里来?——前期投入还得依赖“老基建”输血。老基建中,以房地产为例又由于前述两难困局难以大幅放松,出路就只有两条——印钱、发行专门国债。而前者造成通胀、居民财富缩水,后者则会吸纳一大部分居民储蓄,都更不利于消费、稳定就业,这一困局如何解开?不能靠想当然的“经济自发循环调节”。

第六,无论对于投资者还是政府,现阶段都应将居民财富的安全性、而非增长问题摆在首位。虽然调查显示,“城镇居民家庭净资产均值为289.0万元,分化程度高于资产的分化程度。城镇居民家庭平均资产负债率为9.1%,只有少数家庭资不抵债;居民家庭债务收入比为1.02,略高于美国居民水平(0.93);偿债能力总体较强,偿债收入比为18.4%,居民家庭债务风险总体可控”。但是,需要认识到,“负债”是刚性的,而“资产”则是柔性的,价值是根据经济形势变化的,特别是房屋资产,只是一个评估值。如果出现风险,9.1%的资产负债率这个数字会迅速提升,不应掉以轻心。

第七,调查显示,学历的提升与家庭资产呈现正相关。目前,我国户主年龄在26至35岁之间的居民家庭负债压力最大,但这也是国家、民族最有希望的群体。80、90、00后一代阳光、自信、进取,无论面对多少苦难,这一代的拼搏精神是国家克服当前困难、未来突围发展的关键。越到关键时刻,我们应该更加自信、更有定力的面对世界,主动改革、扩大开放,更应该保护好年轻人的信仰、信心、进取心!这是未来最好的投资。